主页 > imtoken最新官网客服 > MEV是一个很好的投资机会吗?

MEV是一个很好的投资机会吗?

MEV原指矿工可提取价值(Miners extractable value),应用于POW,是衡量矿工在自己生产的区块中任意增加、排除或重新排序交易所能获得的利润。 MEV 不仅适用于基于工作量证明 (PoW) 的区块链中的矿工,还适用于权益证明 (PoS) 网络中的验证者。 最大可提取价值(Maximal extractable value MEV)是指验证者在 POS 下通过对区块中的交易增删改换顺序,在超过标准的区块奖励和 gas 费的情况下,能够提取出的最大价值。 价值。 现在MEV一般是指最大可提取值。

现在以太坊已经过渡到 POS,任何质押 32ETH 的用户都可以成为验证者。 在每个区块生成时间,将随机选择一个验证者作为区块提议者将交易打包并执行成新的状态,然后提议者将区块打包给其他验证者进行验证。 从上面的描述来看,验证者似乎应该想办法安排区块的交易,才能盈利。 但实际上,大多数 MEV 都是由 Searcher 安排的。 这是因为Searcher需要有专门的算法技术来进行搜索计算和排序。 Searcher通过自己的算法在Mempool/私域通道等方式提交给proposer,proposer再将其打包到区块链中。 MEV的表现形式之一是三明治攻击(剪辑)。

MEV 有利也有弊。 优点是可以提高DeFi的效率,依靠Searcher快速拉平价差。 缺点是部分MEV非常影响用户体验。 例如,被攻击的用户会面临更高的滑点和极差的用户体验,而由于gas priority fee的存在,搜索者有时会大幅增加gas fee,导致网络拥堵和极差的用户体验。

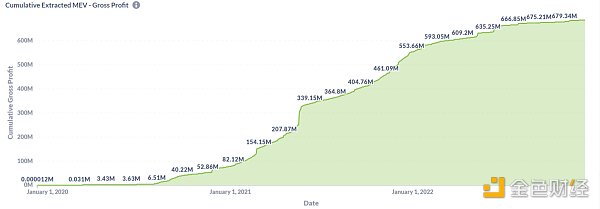

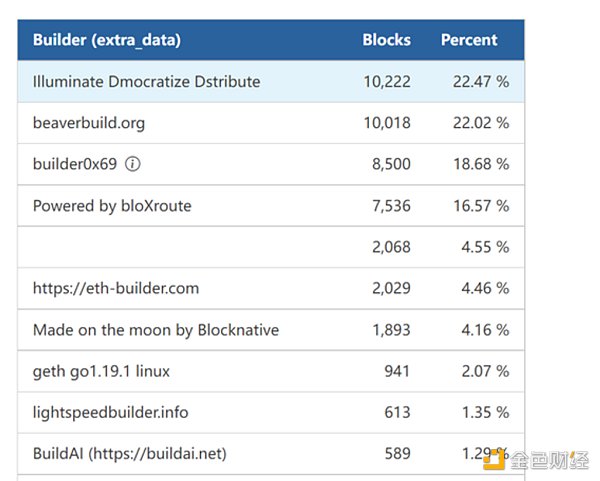

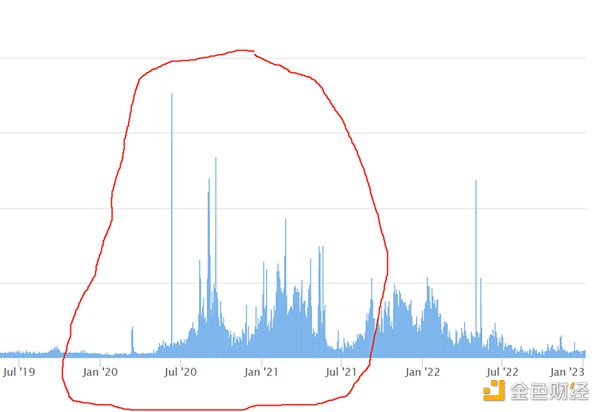

图1:历年以太坊Top 10 DeFi的MEV情况

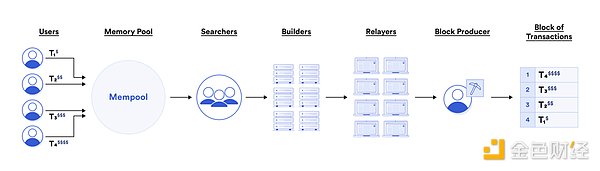

下面简单介绍一下以太坊上MEV中各个角色的分工。

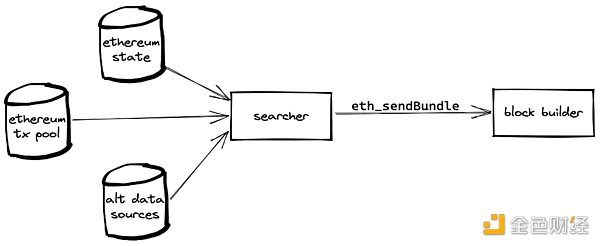

Searcher负责监控公共交易池和Flashbots私有交易池,然后通过算法计算出区块中最赚钱的交易序列,打包给Builder。 这时,Searcher 会出价,表示愿意支付的最高成本。 这笔费用只对建设者可见,不会通过p2p网络对所有人可见,从而减轻了链上的压力。

图2:Searcher监听公开交易池和私有交易池使用算法进行报价

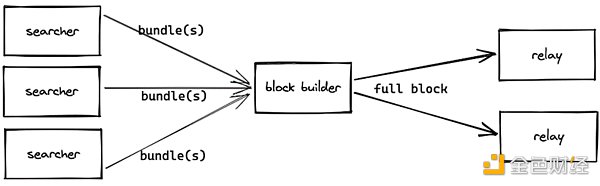

任何下载 MEV-Boost 的用户都可以成为 Block Builder。 Builder 接受来自 searcher 的交易,并进一步从中选择有利可图的区块,然后通过 MEV-Boost 将区块发送到中继。

图 3:构建器收集来自不同搜索者的报价

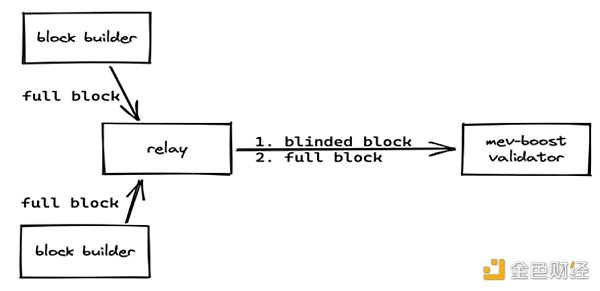

Relayer 是 PBS 分离的一个组成部分,它托管来自 Builder for Proposer 的区块。 Relayer 接受 Builder 传输的区块,并将最有利可图的区块头传递给 Validator。 Validator验证完区块头后,relayer将整个区块发送给Validator,以加快Validator的工作效率。

图 4:中继器收集来自不同构建器的块

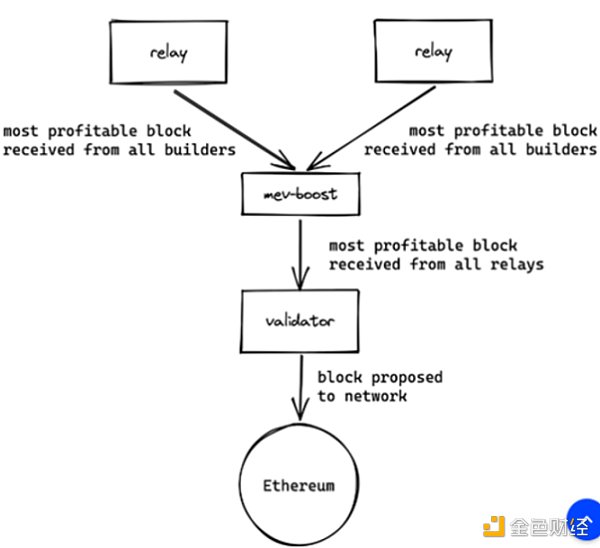

任何 POS 下的用户都可以质押 32ETH 成为 Validator。 目前 Lido 是最大的验证节点。 Validator只要使用MEV-Boost,就可以从多个relayer的提议中选出最赚钱的区块,并收取优先费用,然后在众多Validator中选出一个Proposer出块。

图5:Proposer(Validator)最终选择最赚钱的区块进行构建

图6:整个MEV产业链

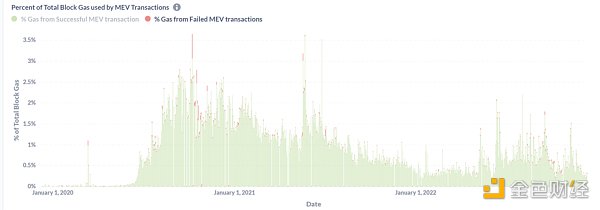

大多数 MEV 包括几种形式: 1. Dex 无风险套利。 Searcher利用链上数据进行分析,利用Dex中的差价+闪电贷进行无风险套利。 2.贷款清算。 搜索者以最快的速度查询链上数据,确定哪些借款人可以被清算,然后先提交清算交易,收取清算费 3.三明治攻击,比如我要花100万美元购买Uni 上的 ETH 导致 Uni 上的 ETH 大幅增加。 在Searcher支付gas优先级最高的前提下,Searcher只需要监控交易池,将他购买ETH的交易订单推进到我购买ETH的交易订单中,我购买后立即卖出,即可完成三明治攻击。 虽然MEV可能会失败,也就是Gas优先费不够高,但是从图中可以看出,失败的成本在总成本(失败成本+成功成本)中可以忽略不计。

图 7:在 MEV 中,故障 MEV 的成本很小

Flashbots 是一家研发公司,旨在减轻由 MEV 引起的负外部性(例如链上拥塞)。 Flashbots 推出了 Flashbots Auction(带 Flashbots Relay)、Flashbots Protect RPC、MEV-Inspect、MEV-Explore 和 MEV-Boost 等几款产品。这里我们将重点介绍两个产品,Auction (MEV-GETH) 和 MEV -促进。

在 Flashbots 拍卖之前,比如在 2020-2021 年初的 DeFi 夏季,以太坊使用量的激增带来了很多负面的外部性,比如高 gas 和以太坊拥堵。 这是因为在过去的传统交易池中,用户将 gas bid fee p2p 广播到所有节点,然后矿工(现在是验证者)计算出最赚钱的区块。 这种公开竞价的方式会导致高gas,所有普通散户也要承担高gas,导致用户体验不佳。 另外,由于拍卖失败(即gas支付少)的交易也会在链上恢复,占用一定的区块空间,最终会导致区块空间浪费,矿工(验证者)收益减少,损失惨重-失败的情况。 所以 Flashbots 创建了 Auction 来缓解上述问题。 拍卖提供私有交易池+私有竞价区块拍卖机制,让验证者去信任地外包最赚钱的区块构建工作。 在这个私密的私人交易池中,搜索者可以私下交流,无需为失败付费。

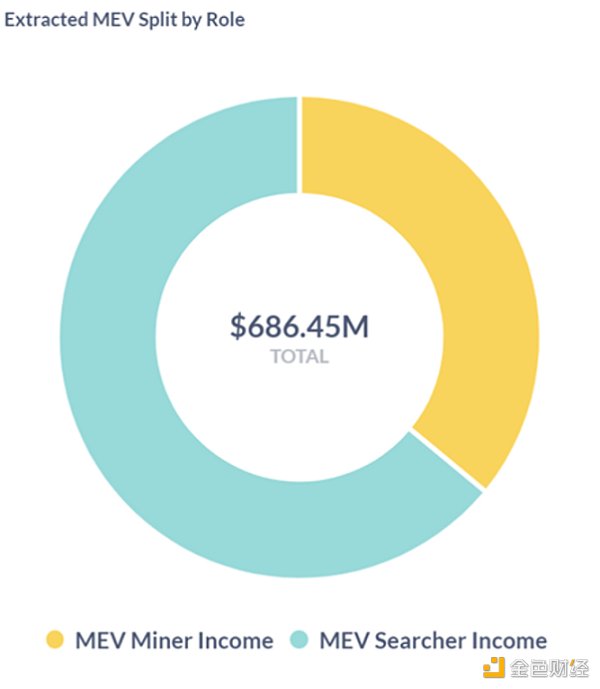

MEV-Boost 是 Flashbots 开发的一款开源中间件,它依赖于链上的 Validator 来完成 Block 的构建业务,从而实现 POS 下 Proposer 和 Builder 的分离。 目前还没有实现PBS,所以会导致规模效应和中心化,即矿场越大,越有能力开发算法来提高自己的Search能力; 但目前,PBS 已经写入了以太坊的发展历史。 MEV-Boost 选择最有利可图的区块并通过链接多个中继将其发送给验证者。 MEV-Boost 目前的采用率也超过 90%。 但是,随着越来越多的用户参与到 MEV 中,MEV 的竞争也越来越激烈。 Seacher的利润开始减少,Producer的利润开始增加。 从目前累计数据来看,MEV总利润的64%仍被算法主导的Searcher占据。 此外,MEV也存在于其他链上,如BSC、Avalanche等,其他链竞争并不激烈,但天花板相对较低。

图 8:Searcher 的收入毛利约为 64%

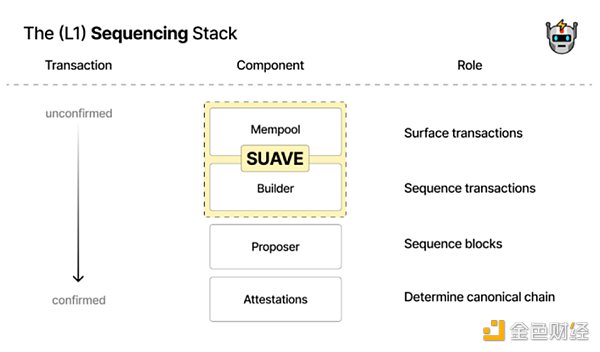

目前的趋势是建设者中心化,CR5已经达到84.29%。 Builder会有专属的订单流(因为Builder有预设的隐私功能或者builder更容易选择用户发送的交易)并且可以跨链(用户不仅可以把以太坊交易发给我,还要给我发其他链的交易让我打包),这样builder就逐渐中心化了。 Builder中心化会导致Ethereum POS去中心化的失败。 因此,为了解决上述问题v神怎么修改协议让以太坊,Flashbots开发了SUAVE(The Single Unified Auction for Value Expression)。

图 9:Builder 变得越来越中心化

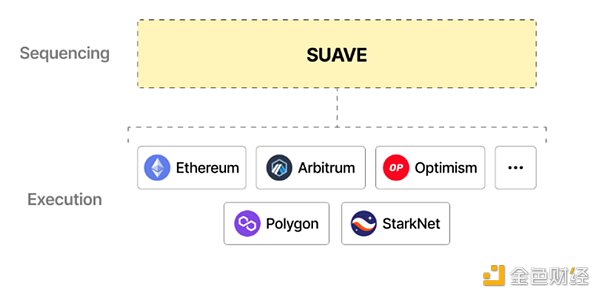

SUAVE是一个独立的区块链,但可以理解为一个插件,可以插入到任何其他链中,充当其他链的Mempool和builder。 SUAVE将所有链的Mempool和builder与其他角色分离,实现专业化管理,从而提高整条链的效率(如果不设置多链,则单链中的builder将被淘汰)。 SUAVE 实现了双赢,即区块链本身更加去中心化,验证者收益最大化,搜索者/构建者可以设置偏好和潜在收益增加,用户也可以以最便宜的价格进行私密交易。

图 10:SUAVE 架构

图 11:SUAVE 可实现跨链 MEV

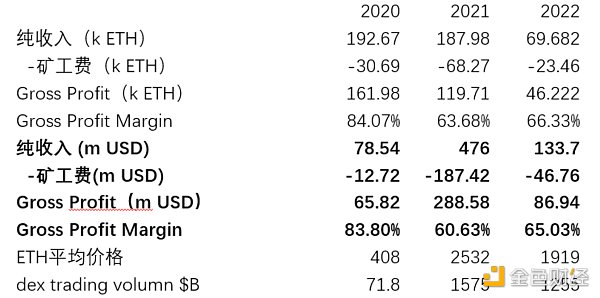

据 Flashbots 统计v神怎么修改协议让以太坊,MEV 将在 2022 年从以太坊上排名前 10 的 DeFi 项目中获得 70K ETH,即 1.33 亿美元的收入。 与2021年牛市累计收益18.8万个ETH相比,4.75亿美元的营收大幅下降。 原因如下:链上交易转为看跌(全链dex交易量从2021年的$1575B下降到2022年的$1255B),链上杠杆下降(链上清算清算也是来源之一) MEV的利润,但由于跌幅过大,链上杠杆率降低)等; 但整体毛利率有所上升,从 2021 年的 61% 上升到 2022 年的 65%,因为 Flashbots 的推广提高了搜索者的毛利率。 MEV高度依赖链上活动/交易量,链上活动/交易量受市场影响较大。 比如2021年的牛市,整体营收上限为4.76亿美元。

图 12:2020-2022 MEV 收入分配

图13:牛市链充满机会,MEV市场大,但gas费高,利润率低

熊市交易量低,MEV市场小,但没有更贵的Gas War,利润率高

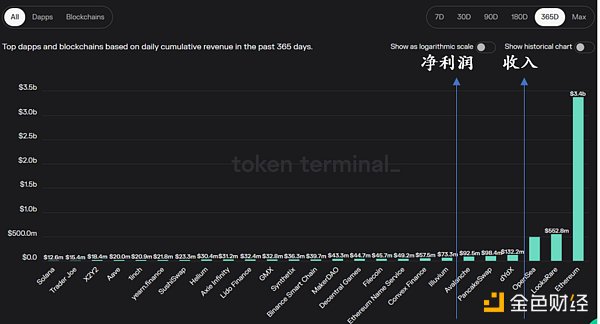

MEV是一条现金流强劲的赛道,与周期(链上交易量等)高度正相关。 我们来对比一下2022年的熊市数据,选择同样是现金流强劲业务的DeFi进行对比。 在不丢弃支付给矿工的成本的情况下,我们得出这样的结论:到 2022 年,所有搜索者将在以太坊前 10 个 defi 项目中赚取 1.337 亿美元。 这笔真金白银在整个区块链行业都算是一笔不小的收入。 虽然比不上opensea等头部项目,但收益远高于dydx、pancake、convex、maker、synthetix等项目。 另外,这1.33亿美元只包括以太坊上排名前10的DeFi项目,不包括以太坊上其他DeFi和Layer2+其他POS Layer1的收益。 对比选取的其他可比竞品,计算出加权PS为12.43,最后根据加权PS计算出MEV Searcher对应的合理估值。 这部分估值约为16.62亿美元。 因此,考虑到以太坊+Layer 2+其他POS Layer 1的全链,天花板会远大于16亿美元。

图 14:2022 年以太坊 Top 10 DeFi 中 MEV 收入与其他 dapp 对比

图15:MEV Searcher 2022年收入仅次于opensea,优于dydx,在所有区块链项目中排名靠前

综上所述,MEV是区块链中不可多得的现金流强劲、交易关联性强、收益高但风险相对较低的底层赛道。 MEV在某些策略上会类似于quant和market makers,但是因为不承担任何交易对手风险,MEV比quant和market makers更稳定(至少不会像某些做市商那样一变就干掉) . MEV的策略比较死板,但是风险也比较低。 最典型的表现就是在DEX中做套利。 从Searcher 2022年的表现来看,以太坊上排名前10的top dapp带来的MEV收益为1.337亿美元,减去约1/3的矿工gas费,手头收益约为8700万美元,再加上其他的Layer1和Layer2,区块链的整体MEV收益是相当高的。 另外,以BSC为代表的其他L1,虽然BSC的MEV整体规模会比以太坊的MEV小,但由于缺乏统一的竞价体系,竞争不那么激烈,Searcher的整体净利润率会偏高。 此外,我们在 Cosmos 上看到了类似于 Flashbots 的 MEV 项目,他们想要称霸市场。

从投资者的角度来看,MEV是一个典型的股权结构项目,整体上类似于做市商的投资,但不存在交易对手风险,因此整体风险较小。 由于这类公司发币的可能性较小,退出路径可能只有并购、分红等。判断MEV项目的核心仍然是1.搜索算法是否靠谱2.是否能报价到节点马上 3.控制gas成本 4.拓展其他连锁等 所以对团队整体技术要求比较高,不是典型的BD导向的行业,可能适合国人。 因此,在投资MEV相近的公司时,如果第一轮和第二轮的估值较低,而团队水平较高,则可以考虑布局。

它也可能是我们某些投资组合的额外业务。 比如Blocksec在监控暗池、拦截黑客的时候,在抢占上就有优势。 只需要改进算法,利用先跑优势。 理论上,切入MEV轨道是可以的。 例如,Chainbase 也在做一些交易 API 集成。 抽象出足够多的算法后,理论上可以编写自己的MEV算法,根据自己的节点切入MEV。